O Tarifaço Trump China não se restringe mais a impostos de importação; ele se transformou em uma engenharia geopolítica para realocar capital.

A frase dita pelo Senador Marco Rubio – a de que os Estados Unidos querem substituir a China como principal parceira comercial do Brasil – não é apenas um comentário político. É a confirmação de que uma nova e agressiva doutrina de comércio global está em curso, e o Brasil está no centro do tabuleiro estratégico.

Para o investidor, esta é a materialização do conceito de friendshoring: a reorganização das cadeias de valor dos EUA, abandonando a dependência da China para buscar parceiros “confiáveis”. A questão para o capital brasileiro não é se essa nova guerra comercial nos afetará, mas sim como ela irá remodelar a rentabilidade de nossos ativos.

1. A Nova Doutrina: Por Que o Brasil Virou o “Parceiro Ideal”

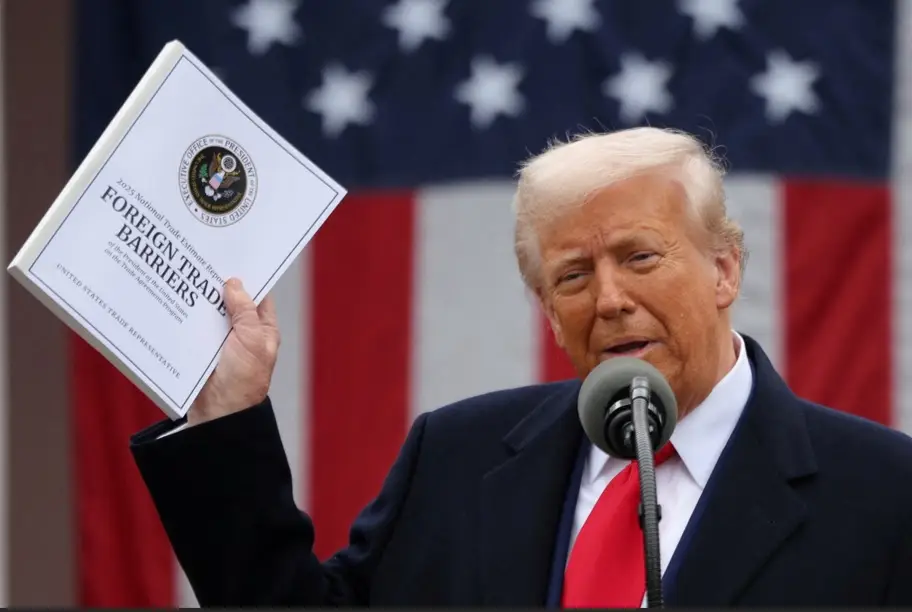

O movimento de Washington é uma resposta estratégica de longo prazo à vulnerabilidade exposta por anos de cadeias de suprimentos globais focadas em um único ponto: a China. O Tarifaço Trump China é, no fundo, uma política de “de-risking”, buscando desvincular a economia americana de riscos autoritários e geopolíticos.

A pressão dos EUA sobre o Brasil é um reconhecimento de que somos a única economia na América Latina com a escala e a diversidade setorial para absorver parte desse fluxo de produção e investimento, atuando como um hub confiável.

O Brasil se encaixa na agenda americana por três razões fundamentais:

- Minerais Críticos e Transição Energética: O país possui vastas reservas de minerais essenciais para a eletrificação e defesa, como nióbio e terras raras, estratégicos para a indústria americana. O investimento na extração e processamento desses minerais é a porta de entrada para a parceria.

- Segmento Industrial e Nearshoring: A proximidade geográfica (em termos de fuso horário e logística de short sea shipping) favorece a realocação de indústrias que hoje servem o mercado americano a partir da China. O potencial de nearshoring no Brasil é subestimado pelo mercado, focado apenas no México.

- Voto Político no Hemisfério: A proposta americana de cooperação é, em última instância, uma jogada geopolítica para reduzir a influência chinesa em áreas estratégicas do continente, garantindo a estabilidade e alinhamento de fornecedores em um cenário de crescentes tensões.

2. O Trade-Off Estratégico: Renda Fixa Chinesa vs. Indústria Americana

O maior risco sistêmico do Brasil é o paradoxo de sua pauta comercial, que é o epicentro do Tarifaço Trump China em solo brasileiro. Temos uma balança comercial altamente superavitária com a China (graças a commodities) e uma relação de menor volume, mas de maior valor agregado, com os EUA.

| Relação Comercial | Foco Principal | Risco | Oportunidade |

| China | Agronegócio e Minério de Ferro (Baixo Valor Agregado) | Dependência excessiva de commodities, risco de preço e concentração de demanda. | Demanda massiva e constante por alimentos e ferro. |

| Estados Unidos | Indústria, Tecnologia, Serviços (Alto Valor Agregado) | Exigência de reformas regulatórias e fiscais complexas para atrair o nearshoring. | Geração de empregos de maior qualidade e inserção em cadeias globais mais estáveis. |

A declaração de Rubio pressiona o governo brasileiro a balancear o risco geográfico. A tese central do investimento é: o dinheiro que virá dos EUA mira em ativos que quebram essa dependência, mas o ciclo chinês ainda é o principal driver de curto prazo.

3. O Impacto Direto no Dólar e na Renda Variável

O sucesso da Parceria Comercial EUA-Brasil terá um impacto direto no câmbio, no Tarifaço Trump China, e nos lucros corporativos:

A) Ganhadores Imediatos (Oportunidades de Friendshoring):

- Logística e Infraestrutura: Empresas de logística, armazéns e portos que se beneficiarão do aumento do volume de cargas e da diversificação das rotas. A migração de indústrias exige uma expansão urgente da infraestrutura, impactando positivamente companhias de concessões.

- Fundo Imobiliário (FIIs) e Real Estate Industrial: Os galpões logísticos e industriais próximos a portos e centros de distribuição se tornam ativos de alta demanda. Fundos com foco em logística tendem a ter seus aluguéis reajustados pela inflação do setor, gerando ganhos de capital no médio prazo.

- Indústria de Base e Químicos: Setores que se valorizam com o boom de obras necessárias para construir novas plantas fabris (Ex: Cimentos, Siderurgia de valor agregado e Químicos).

B) O Setor em Risco (A Volatilidade Estrutural):

- Commodities Puras e Exportadores Exclusivos: Empresas majoritariamente dependentes do ciclo chinês enfrentarão uma volatilidade ainda maior, à medida que a demanda chinesa desacelera e a pressão americana por alternativas cresce. O prêmio pelo risco China pode se tornar um desconto na ação. O Tarifaço Trump China atinge diretamente a precificação dessas exportadoras.

4. O Desafio Político: Capturando a Oportunidade do Século

O Brasil nunca esteve tão bem posicionado para atrair capital produtivo em grande escala, mas o investimento não virá sem contrapartidas. A máquina de capital americana exige previsibilidade.

O governo brasileiro precisa não apenas negociar a redução do risco de um Tarifaço Trump China sobre seus próprios produtos (como o etanol), mas também entregar a pauta de reformas que destravará o nearshoring:

- Reforma Tributária (A Próxima Fase): A simplificação é vital. A complexidade fiscal é o maior obstáculo para a realocação de multinacionais.

- Segurança Jurídica: Garantir a estabilidade regulatória para grandes projetos de infraestrutura e mineração.

Foco Estratégico no Portfólio

O Tarifaço Trump China é a principal força de realocação de capital da década. Ele cria um fosso entre os ativos que surfam a onda do friendshoring (Indústria, Logística, Infraestrutura) e aqueles que permanecem presos ao risco concentrado na Ásia (Commodities Puras).

Para o portfólio do kelvininvest.com, a lição é clara: o valuation de ativos brasileiros será cada vez mais definido pela sua capacidade de se integrar à nova cadeia de valor ocidental. É hora de diversificar o risco geográfico, buscando empresas com potencial de crescimento alavancado pela tese do Friendshoring.

O jogo de xadrez não é mais sobre preço, mas sobre segurança e quem o Brasil escolhe para ser seu parceiro estratégico