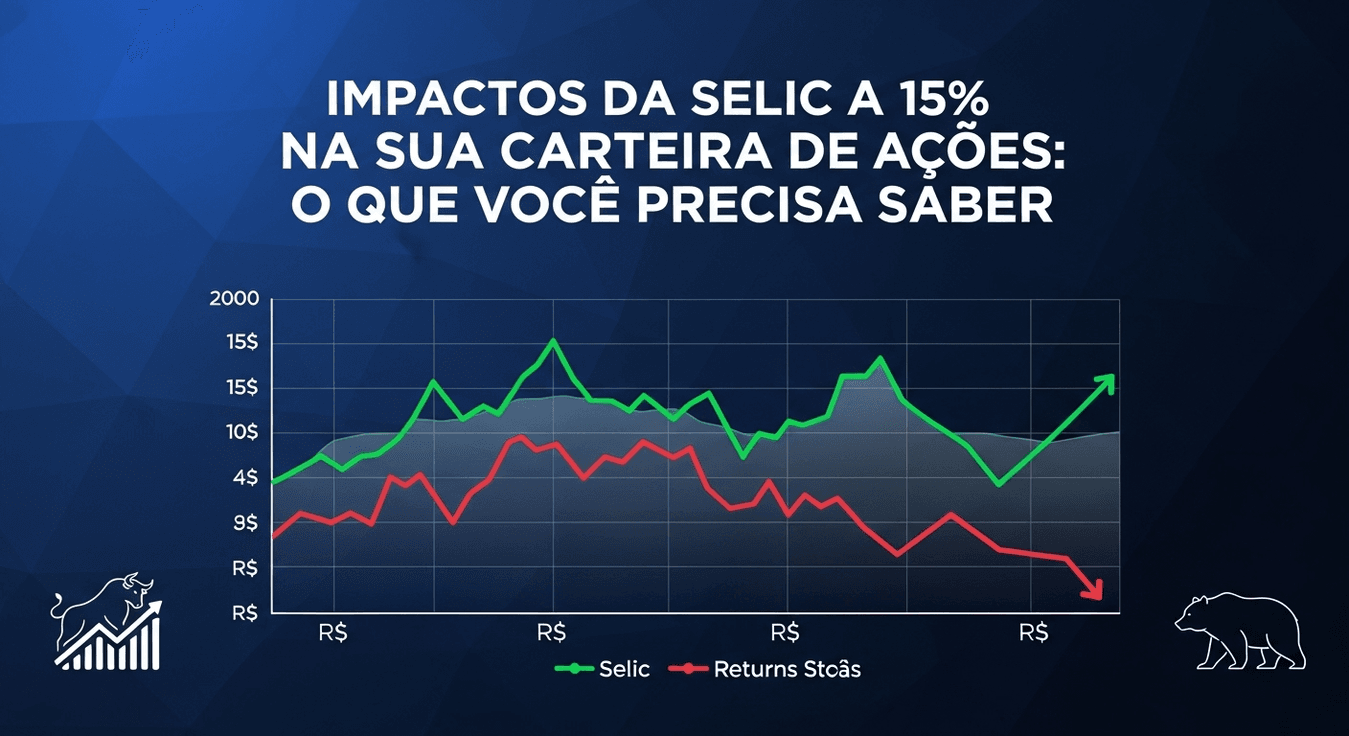

A decisão do Comitê de Política Monetária (Copom), de elevar e manter a Selic a 15%, é um dos eventos mais importantes para o mercado financeiro brasileiro em anos.

Essa taxa de juros básica é a principal ferramenta para combater a inflação, mas para o investidor de renda variável, ela representa uma mudança de jogo. Com a renda fixa oferecendo retornos atraentes, o cenário de risco e retorno das ações foi drasticamente alterado, exigindo uma revisão urgente do seu portfólio.

Análise Macroeconômica: Por que a Selic a 15% Muda o Jogo?

A alta da Selic cria uma atração poderosa para o capital estrangeiro, que busca a segurança e o retorno de juros altos. Ao mesmo tempo, o encarecimento do crédito interno desacelera a economia, impactando diretamente o poder de compra do consumidor e os planos de expansão das empresas. Esse desaquecimento impacta a lucratividade de companhias que dependem do mercado doméstico, fazendo com que o mercado de ações entre em um estado de “voo para a qualidade”, onde a aversão ao risco se torna o sentimento dominante entre os investidores.

Análise Setorial Detalhada: Quem Sobe e Quem Desce com a Selic a 15%

O impacto dos juros altos na bolsa de valores não é uniforme. A Selic age como um filtro, separando empresas resilientes e lucrativas de empresas mais frágeis e endividadas. A análise setorial é crucial para entender a dinâmica de cada segmento.

Setor Financeiro e Bancos: O Que a Selic a 15% Faz com o Spread?

Os bancos são, em geral, os grandes beneficiados de um cenário de juros altos. A lógica é simples: eles lucram com o chamado spread bancário, a diferença entre o que pagam para captar dinheiro (via depósitos, por exemplo) e o que cobram para emprestar. Com a Selic a 15%, os juros de empréstimos e financiamentos disparam, e essa margem tende a se expandir. Apesar do risco de aumento da inadimplência em uma economia mais lenta, a capacidade dos grandes bancos de gerenciar esse risco e a solidez de seus balanços geralmente os tornam um refúgio de valor. Ações como Itaú (ITUB4) e Bradesco (BBDC4) tendem a se sair bem nesse ambiente.

Varejo e Consumo Cíclico

Este é o setor mais penalizado. Empresas de varejo, como o Magazine Luiza (MGLU3), e de consumo cíclico, como a Via Varejo, dependem diretamente do poder de compra do consumidor. Com juros de 15% ao ano, as parcelas de financiamentos ficam caras, desestimulando o consumo de bens duráveis. Além disso, muitas dessas empresas operam com margens apertadas e dependem de capital de giro, que se torna mais caro com a Selic alta. A fragilidade de seus balanços e a sensibilidade à economia interna tornam essas ações extremamente vulneráveis.

Construção Civil e Imobiliárias

De forma similar ao varejo, a construção civil é altamente dependente do crédito. O financiamento habitacional, que é a espinha dorsal do setor, fica proibitivamente caro para a maioria das famílias. Com juros altos, a demanda por novos imóveis despenca, impactando diretamente o volume de vendas e a lucratividade de construtoras como a MRV (MRVE3) e a Cyrela (CYRE3). Além disso, o custo para financiar projetos e a própria dívida das companhias também aumentam, corroendo suas margens. O cenário é negativo para este setor no curto e médio prazo.

Commodities e Exportadoras

Este setor, que inclui gigantes como a Vale (VALE3) e a Petrobras (PETR4), tem seu desempenho mais atrelado ao cenário global do que à política monetária doméstica. As receitas dessas empresas são em dólar, e o preço de seus produtos (minério de ferro, petróleo, etc.) é definido em bolsas internacionais. Em um cenário de Selic a 15% e real potencialmente valorizado, suas exportações podem sofrer alguma pressão, mas o principal motor de seus resultados continua sendo a demanda global, especialmente da China. Por terem balanços fortes e baixa dependência de crédito local, essas ações podem servir como um porto seguro contra a turbulência doméstica.

Utilities e Energia

O setor de utilities, que inclui empresas de saneamento, energia elétrica e gás, é conhecido por sua resiliência e previsibilidade. Empresas como a Equatorial Energia (EQTL3) e a Engie (EGIE3) operam com receitas reguladas e contratos de longo prazo, o que torna seus fluxos de caixa bastante estáveis. Essa previsibilidade, aliada a um histórico de pagamento de bons dividendos, faz com que essas ações se destaquem em ambientes de juros altos. Elas são consideradas “defensivas”, pois a demanda por seus serviços é inelástica (as pessoas não deixam de usar água e luz por causa da Selic alta), e elas se tornam uma alternativa aos juros da renda fixa, oferecendo rentabilidade e segurança.

Estratégias Práticas com a Selic a 15%: Como Ajustar Sua Carteira

A Selic a 15% exige ação. Passividade pode ser um erro custoso. Aqui estão algumas estratégias práticas para você rebalancear seu portfólio:

- O que Comprar? Concentre-se em setores defensivos e empresas de alta qualidade.

- Bancos: Grandes bancos com histórico de rentabilidade e solidez.

- Utilities e Energia: Ações de empresas de energia elétrica e saneamento, com receitas estáveis e bons pagamentos de dividendos.

- Empresas com Balanços Fortes: Busque empresas com baixo endividamento (Dívida Líquida/EBITDA abaixo de 2x) e que gerem caixa robusto.

- Exportadoras: Considere empresas de commodities ou que tenham a maior parte de sua receita em dólar, protegendo-se do risco doméstico.

- O que Vender ou Evitar? Seja seletivo e cauteloso.

- Varejo e Consumo Cíclico: Reduza a exposição a estas ações, especialmente as que possuem alto endividamento e margens estreitas.

- Small Caps Endividadas: Empresas de menor porte, que dependem de crédito para crescer, são as mais vulneráveis. O risco de insolvência ou de diluição de capital é alto.

- Como Analisar o Dividend Yield frente à Selic?

- O dividend yield (DY) de uma ação deve ser comparado ao retorno da renda fixa. Um DY de 5% pode ter sido atraente com a Selic em 2%, mas com a Selic a 15%, ele precisa ser significativamente maior para justificar o risco. Busque empresas com yields acima de 8-10% e, mais importante, com um histórico de pagamentos sustentáveis.

- Como Rebalancear a Carteira?

- Reduza o peso de setores de alto risco e aumente a alocação em setores defensivos. Se a sua carteira tem um peso elevado em ações de tecnologia ou varejo, por exemplo, considere vender parte dessas posições e realocar em ações de bancos ou energia, que se saem melhor com juros altos.

Perguntas Frequentes (FAQ) sobre a Selic a 15%

A Selic a 15% é boa ou ruim para a bolsa? Para a bolsa como um todo, é ruim. O juro alto desvia capital para a renda fixa e encarece o crédito, desacelerando a economia e impactando a lucratividade de muitas empresas.

Os dividendos das ações ainda são atraentes? Sim, mas a régua subiu. Com a Selic a 15%, um dividend yield para ser atrativo precisa ser muito maior do que era com juros baixos, e a empresa precisa ter um balanço sólido para garantir que o pagamento seja sustentável.

Conclusão: Um Novo Cenário Exige Uma Nova Estratégia

A Selic a 15% é um marco que separa dois momentos distintos do mercado. O ambiente de juros baixos, que favoreceu o crescimento de empresas de tecnologia e varejo, ficou para trás. O novo cenário privilegia a solidez, a previsibilidade e a rentabilidade. O investidor que ignora essa mudança, insistindo nas mesmas estratégias de antes, corre sério risco de ver seu patrimônio se desvalorizar. Por outro lado, o investidor que age com inteligência, rebalanceando seu portfólio para setores resilientes e empresas de qualidade, tem a chance de não apenas se proteger da tempestade, mas também de prosperar. Acompanhe a nossa newsletter para receber análises exclusivas e relatórios que podem ajudar você a tomar as melhores decisões.

conteudo relevante

[…] A taxa Selic, atualmente em 9,25% ao ano, influencia o Ibovespa por diferentes canais. Juros mais baixos tornam ações mais atrativas frente à renda fixa, mas podem sinalizar desaceleração econômica. O cenário ideal para a Bolsa é o de juros em patamar neutro, com crescimento econômico sustentável. Para entender melhor esse impacto, confira nossa análise completa sobre a Selic. […]

[…] O próximo passo é entender se a alta de inadimplência foi um evento pontual ligado ao ciclo do agro ou se é o início de um estresse mais sistêmico. Para aprofundar a análise de risco, leia nosso post anterior sobre “O Impacto da Subida da Selic no Lucro dos Bancos” […]

[…] O Dilema do BC Brasileiro: A Pressão Externa na Selic […]