Depois de analisarmos a oportunidade histórica do Tesouro IPCA+ a 8% – um prêmio de risco elevadíssimo –, é hora de ir além e entender a origem desse prêmio com base na Selic em 15%

O risco não está no Tesouro, mas nas contas do país. O Risco Fiscal é o fator que, hoje, funciona como um “freio de mão” na queda da Selic, mantendo os juros altos e limitando o potencial de valorização da Bolsa de Valores.

Investir com inteligência é ler os sinais do mercado, e os dados mais recentes do Boletim Focus (de 03 de Outubro de 2025) são um alerta claro sobre a trajetória da Dívida Pública no Brasil.

O Gráfico que Explica Tudo: A Trajetória da Dívida

A preocupação central dos investidores não é a inflação de curto prazo, mas sim o compromisso do governo em pagar suas contas no futuro. E a projeção para a Dívida Líquida do Setor Público (DLSP) é o termômetro desse risco.

O mercado financeiro projeta um crescimento contínuo e expressivo da dívida em proporção ao PIB (Produto Interno Bruto):

- A Dívida Líquida projetada para 2025 é de 65,76% do PIB.

- A projeção de mercado indica que a dívida subirá para 76,03% do PIB em 2028.

Para o investidor, este dado é o sinal mais forte de que o país precisará continuar se endividando ou emitindo novos títulos no futuro. Esse aumento constante de passivos eleva o prêmio de risco exigido pelo mercado, forçando o governo a pagar juros mais altos para atrair capital.

A Gravidade do Endividamento: Análises da Instituição Fiscal Independente (IFI) do Senado Federal corroboram esse risco, apontando que as atuais metas fiscais podem ser inatingíveis, o que coloca em xeque a sustentabilidade do regime fiscal.

Juros Altos: O Custo Oculto da Incerteza Fiscal

A crise fiscal e o aumento da dívida se retroalimentam em um ciclo vicioso:

- Dívida Alta Gera Desconfiança: O mercado exige uma compensação maior para financiar um país com contas em desequilíbrio.

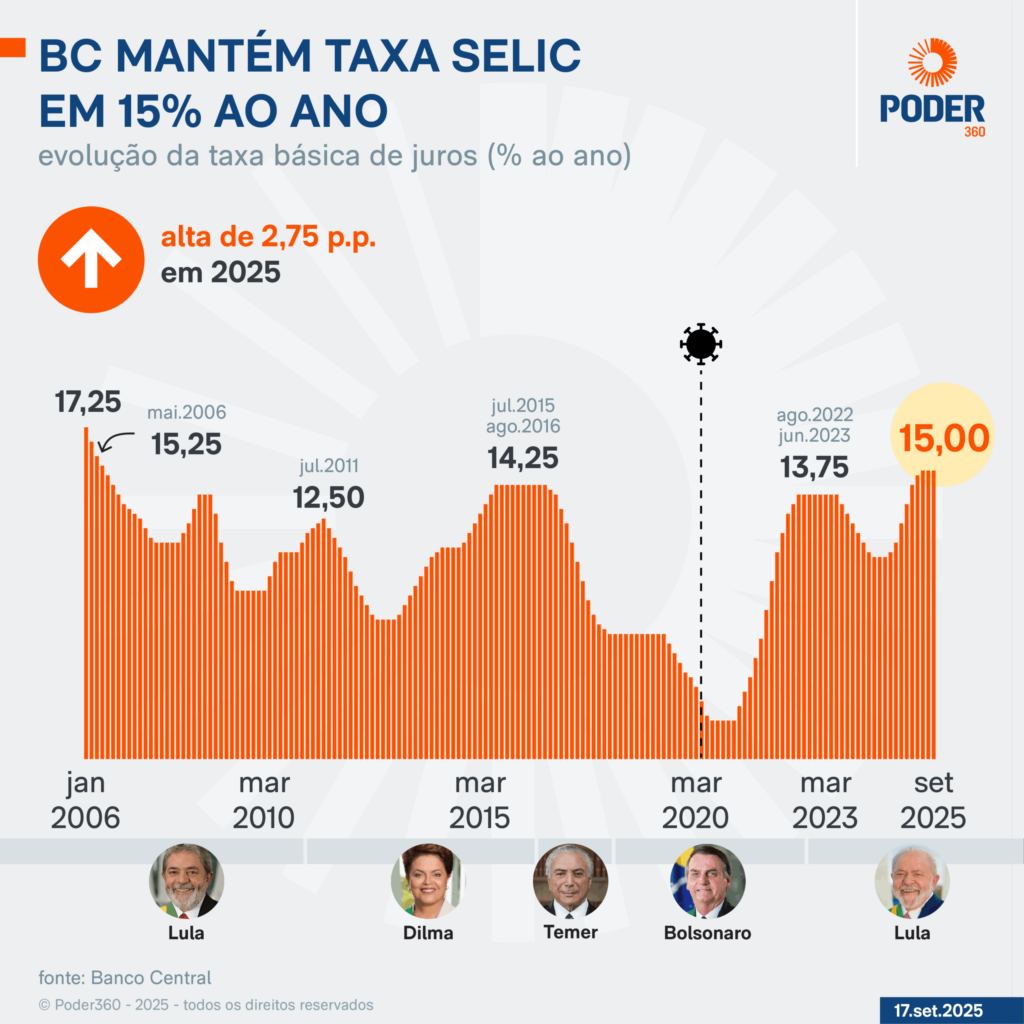

- Desconfiança Aumenta a Selic: O Banco Central é forçado a manter a Taxa Selic em patamares elevados, sendo projetada em 15,00% ao ano para 2025. Este patamar, o famoso Selic em 15%, é a materialização do risco fiscal. A armadilha é clara: manter a Selic em 15% significa um custo recorde para o país, acelerando a trajetória da dívida.

- Selic Alta Aumenta a Dívida: Uma fatia significativa da dívida pública brasileira (chegando a ter mais da metade atrelada à Selic em projeções recentes) é altamente sensível à taxa básica de juros. Juros mais altos elevam o custo de manutenção da dívida, acelerando seu crescimento e piorando o perfil fiscal do país.

Os dados do Focus mostram que o mercado projeta uma queda lenta da Selic, chegando a 10,00% apenas em 2028. Essa cautela é a expressão direta da falta de convicção do mercado de que o governo conseguirá resolver a trajetória fiscal no curto prazo.

O Impacto no Investidor: Renda Fixa vs. Renda Variável

Para você, investidor do kelvininvest.com, o Risco Fiscal define as melhores oportunidades de alocação:

1. O Refúgio da Renda Fixa

Enquanto o risco fiscal persistir, a Renda Fixa continuará atrativa.

- O investidor é recompensado com um Juro Real altíssimo (como o IPCA + 8%) para assumir o risco de emprestar dinheiro ao governo.

- Essa recompensa só será desfeita quando o governo sinalizar um compromisso fiscal crível e definitivo, o que exige mais do que apenas promessas.

2. O Teto da Renda Variável (Bolsa)

O Risco Fiscal atua como um “teto” para a valorização da Bolsa de Valores:

- Juros vs. Lucros: Juros básicos com a Selic em 15% (2025) e, ainda que em queda, a 10,00% (2028) elevam o custo de capital das empresas, freando o crescimento e reduzindo a atratividade dos lucros.

- Fuga de Capital: A incerteza faz com que o capital estrangeiro e doméstico desvie da Bolsa para o Tesouro, impedindo que o mercado acionário descole de forma sustentável, até que a trajetória da dívida seja revertida.

O Que o Investidor Deve Fazer?

O Resultado Nominal das contas públicas, que inclui o pagamento de juros da dívida, segue em profundo déficit, projetado em -8,50% do PIB para 2025 e -6,77% do PIB para 2028. Isso valida a tese de que a incerteza persiste.

A melhor estratégia para o investidor de longo prazo é:

- Travar o Juro Real: Aproveite as taxas historicamente altas do Tesouro IPCA+ para proteger a maior parte do seu patrimônio da inflação por décadas. A decisão de alocação do investidor é fundamentalmente influenciada pelo cenário da Selic em 15% no curto prazo.

- Olhar a Dívida: Utilize os dados de projeção da Dívida e do Resultado Nominal como balizadores para a sua exposição à Renda Variável. Reduza o otimismo excessivo na Bolsa enquanto a DLSP continuar em trajetória ascendente, pois economia e confiança caminham juntas.

Invista de forma informada. No mercado brasileiro, a política fiscal é a chave que destrava o potencial de crescimento.